美尔雅期货:短期PVC底部震荡,对远月不悲观

- 19

- 2023-02-08 17:00:17

- 212

作者:美尔雅期货

摘要:

总体来看,今年宏观预期偏强,春节后处于政策及需求真空期,盘面在预期向现实的转换下出现一定的回调,短期需求或难见明显改善,预计PVC仍将在底部震荡,但基于今年整体处于修复行情判断,对于远月并不太悲观,单边在6100左右可尝试底仓买入,风险偏好低者关注5-9反套。

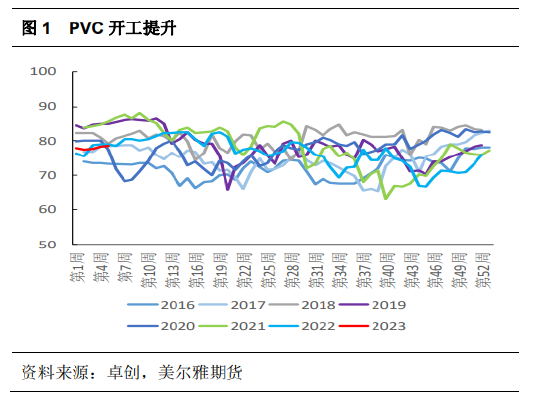

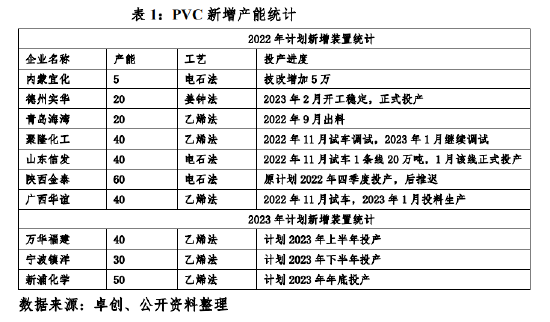

一季度属于PVC进入传统开工旺季,检修较少,截至截至2.2当周,国内PVC整体开工为78.51%(+0.16%),其中电石法开工率77.16%(+0.04%),乙烯法开工率83.35%(+0.58%)。1月PVC产量在192万吨左右, 2月开工预计较1月变化不大,但时间较1月少3天,产量预期在174万吨左右。从新增产能上看,青岛海湾20万吨,山东信发40万吨,广西华谊40万吨继续投料试车,一季度供给端的压力仍然存在。

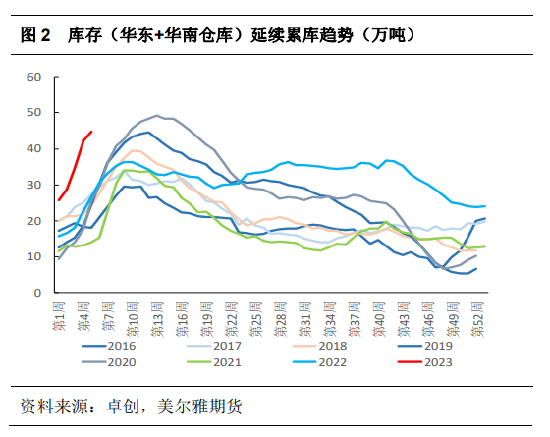

2、仓库库存延续累库趋势,后续关注去库拐点

2022年需求端整体表现较弱,库存未能去化,高基数决定了2023年初库存将延续高位,通常而言每年的元旦至元宵节后两周都属于累库阶段,今年预计在2月中下旬开始会逐步进入去库阶段, 截至2.3当周华东及华南样本仓库总库存44.75万吨(环比+5.57%,同+46.43%),其中华东库存35.43万吨(环比+6.68%,同比+41.16%),华南库存9.32万吨(环比+2.42%,同比+70.7%)。去年的高基数决定今年库存将同比处于高位,这是共识,后期最主要的是关注去库的速度,当前贸易商及下游的库存水平并不高,如果行业信心逐步恢复,下游补库意愿加强,中上游库存压力则将逐步缓解。

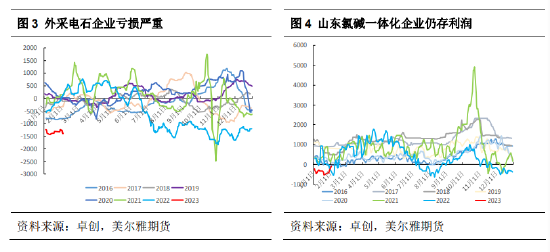

1月电石价格前涨后跌,出厂价先200再跌100-150,上半月上涨因电石开工不稳定,而下游PVC开工提升需求增加且有春节备货需求。下半月下跌因电石开工恢复而春节期间运输不畅,电石流通速度慢,电石企业积极促销出货。2月至今电石价格重心继续下滑,一方面电石开工稳定供应量增加,电石企业有促销出货现象。另一方面下游PVC企业电石待卸车持续增多,且PVC行情不佳,因此采购价陆续下滑,截至2.3,乌海电石出厂价3650元/吨(较春节前-200)。近期随着电石出厂价格下调,电石企业亏损增加;外采电石法PVC企业成本下移但PVC现货同时下移亏损增加。2月开始受益于液氯价格上涨,一体化氯碱企业利润上行,山东氯碱企业整体尚有盈利。另外乙烯法PVC企业整体仍有利润空间。短期来看,电石价格的持续下行对PVC的成本支撑力度有所减弱,但随着电石企业亏损,电石开工或逐步有所下降,电石价格将逐步企稳。

1、下游逐步复工,但恢复正常尚需时间

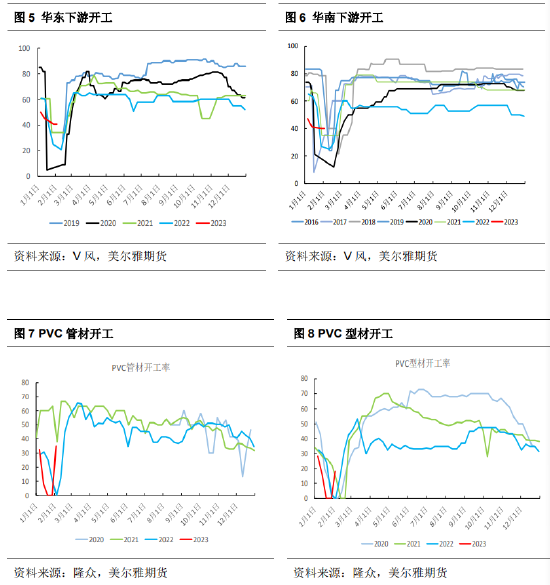

1月受春节假期影响,终端放假使得下游整体开工回落,2月初市场内多数下游制品企业已经复工,部分在元宵节后复工,但开工提升至正常尚需时间,目前下游整体订单一般,预计2月中下旬开始下游PVC制品企业开工或将恢复至正常。截至2月3日,华北下游开工在30%,华南下游开工40%,华东下游开工41%。

1月PVC主要下游管型材开工环比下降,主要受春节假期企业订单减少影响。2月初国内PVC管材开工回升至35%左右,但多以刚需采购为主,部分低价少量接货。型材方面大型企业复产较早,中小型多集中在2月后复产,原料库存周期在10-35天,多数暂无补库意向。整体来看,市场普遍预期2023年管型材终端订单好于2022年,但在2月初订单在尚未显现,目前制品企业多在等待订单复苏。

2、终端地产存边际改善预期

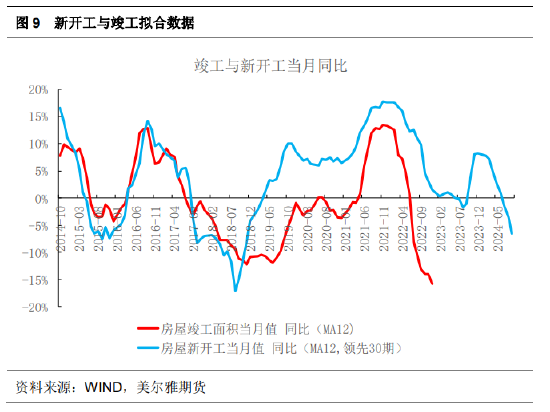

去年地产出台多项政策,如“三支箭”,意在缓解房企融资压力,且随着疫情防控放开,各种政策支持不断落实,据了解今年头部房企融资能力得到了较为明显的改善,2023 年预计地产行业是政策落到实地看到改变的阶段,后期预计政策端会继续增强消费者信心,将需求端作为突破口,房企资金回流后,才会增加投资。

从长周期地产链来看,土地购置面积影响的是后期的新开工面积,随着房企资金压力缓解,2023年上半年可能拿地面积会有边际改善,从新开工和竣工的拟合数据来看,2023年初竣工面积同比下滑速度将有所放缓,但仍处下行阶段,竣工端可能在今年下半年能出现同比好转,但我们需要看到的是,今年竣工端的同比好转更多是在于2022年的基数较低,2023 年我们预计地产仍是处于一个探底回升的过程,地产处于修复周期而非反转周期,在保交楼基调下,竣工端数据依旧会强于新开工和拿地数据,大型房地产国企指标数据仍会优于小型房企,后续重点关注销售端和拿地等先行指标

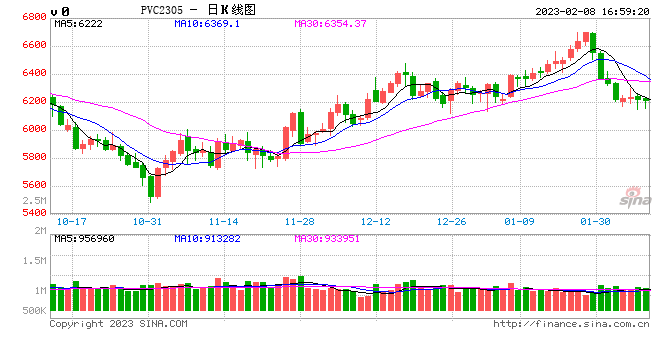

综合来看,春节前PVC在宏观与基本面之间博弈,宏观占据主导,春节后盘面的回调则是回归于基本面,2月中下旬开始将逐步验证需求。供应端:2月PVC企业检修较少,德州实华及广西华谊新装置继续投料生产,供应端有一定增加预期,社会库存仍处于累库趋势,预计到2月中下旬开始见到拐点。 成本端:节后电石表现较为弱势,目前电石企业基本处于亏损状态,后续下降幅度有限。外采电石PVC企业在PVC持续回落下

仍处于亏损状态,山东氯碱一体化企业由于液氯价格上涨目前小幅盈利,西北氯碱企业尚有利润。 需求端:1月春节假期影响,下游开工回落, 2月下游开始复工但提升至正常水平尚需时间,春节后下游将先消化自身库存为主。预计2月中下旬开始,下游或有一定的表现。

总体来看,今年整体宏观预期偏强,一季度PVC仍会在强预期与弱现实之间博弈。春节后处于政策及需求真空期,盘面在预期向现实的转换下出现一定的回调,短期需求或难见明显改善,预计PVC仍将在底部震荡,但基于今年处于修复行情,对于远月并不太悲观,单边在6100左右可尝试底仓买入,风险偏好低者关注5-9反套。

发表评论